- 作者:chedoofus

- 編譯:DA 交易者聯盟

- 撰文日期:2024 / 03 / 14

前言

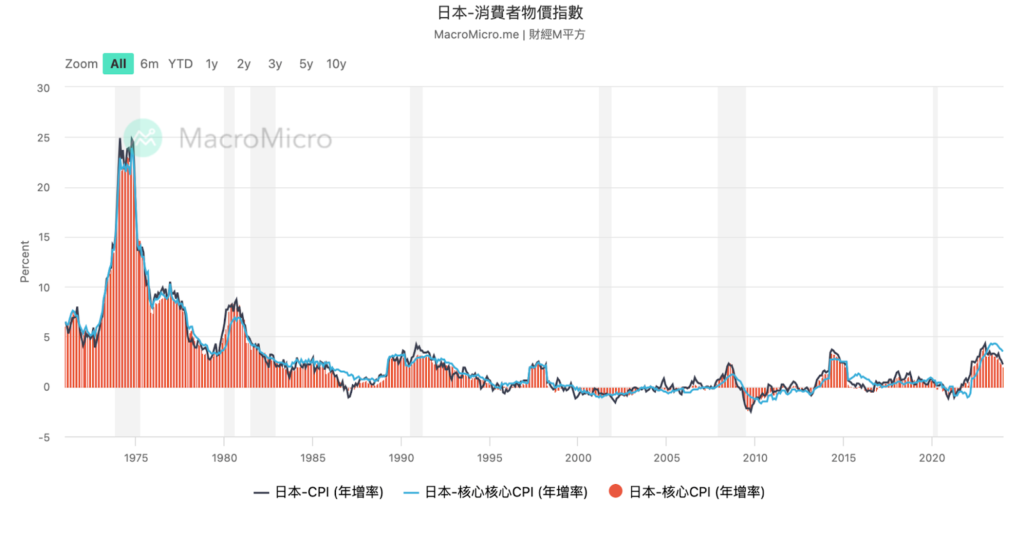

日本的經濟常年處於一個通脹率低於正常經濟發展水準2 – 3%年增率水平區間,甚至在某些年份都處於通貨緊縮的情境當中,如下圖:

本篇週報主題選擇不花太多文字深入講述造就日本通漲保持低迷的因素,會直接講述貨幣正常化(取消負利率)與放棄 YCC 殖利率曲線控制可能帶給市場的衝擊。

正文

進入正題,日本在 90 年代股市與房市泡沫血洗下帶著全國物價開始下跌,具體來說在去槓桿化的過程中不僅帶動這些資產價格大幅度的進行回條,在民生消費上也隨之被迫進入通貨緊縮的惡性循環。但如上圖所示可以發現,日本的經濟在 90 年代的泡沫復甦路途顯得異常緩慢,為了擺脫經濟低迷的情況下,BOJ(日本央行)甚至也採用 0 利率政策、量化寬鬆等方式提升市場流動性與提升市場與低費率優勢嘗試拉抬整體民間/企業需求刺激經濟。

然而,整體日本的經濟卻無顯著的提振,BOJ 使出最後的殺手鐧 – 負利率政策。這招有 2 個核心特點:

- 商業銀行如把錢放置 BOJ 中拿不到利息,反而央行對這些商銀們收取負 0.1% 的利,這能迫使商業銀行們把手頭上的資金放貸給民間企業與人民。(主要針對商銀對央行,存款上限制一個額度就不給利息,為了逼使這些日幣流通至市場上增大流動性)

- 人們把錢存在銀行根本沒有利息,激勵人們把錢拿去消費或投資。

消費和投資風險市場就能夠推動商品與資產價格上行並帶動整體通脹率上行,這是 BOJ 選擇做出負利率政策的原由。而這也使日本開始盛行日幣利差套利交易(Carry Trade),因負利率借款的成本低加上好比 2021 年由美聯儲帶動全球大部分國家加息使得自家貨幣匯率上升從中進行套利,好比先借出日幣後買入(做多)美元並投入美股及美債市場當中不僅能賺到美元升值的利差,同時也能賺取資本利得和利息等等..etc。單就日本放置海外的資產規模在 2023 年統計將近 10 億銅並列為全球放置海外資產排名第一的國家,因此能得出一個結論是低成本的日幣是全球市場的其中一大流動性,當日幣開始正常化後會使利差交易空間縮小和需要更高的報酬率回報會降低交易者繼續執行並把資金撤回日本。

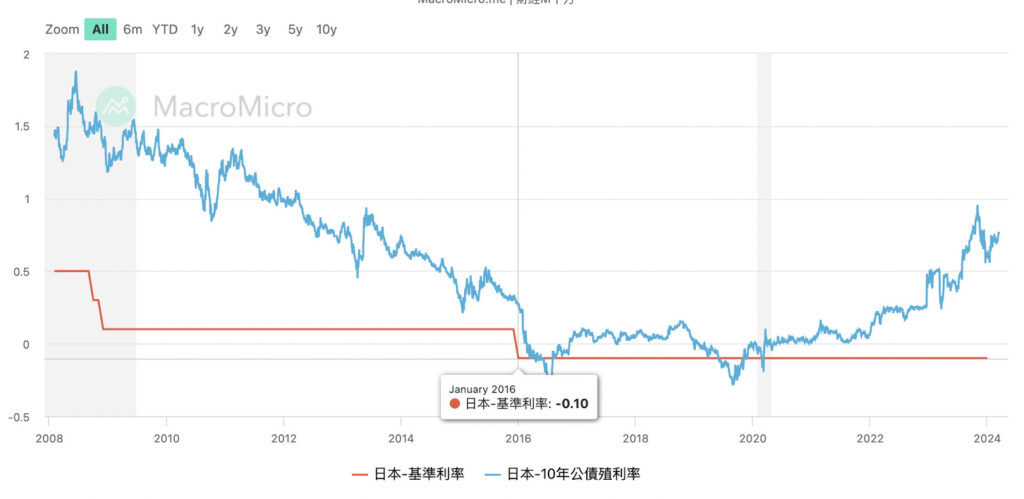

日本的通脹率其實早已達到 BOJ 盼望的 2% 目標,並可以取消負利率政策但卻遲遲沒有進行,但從日本的通脹率與 YCC 殖利率曲線控制放寬就能得知日本是遲早會取消負利率並進行升息動作的。如下圖:

放寬 YCC 殖利率曲線控制就自然地推高日債利率上行,且如上述提及的 BOJ 正式退出負利率政策後利差交易(Carry Trade)的套利機會逐步縮小與增加難度會開始把資金逆回日本併進一步幫助日圓上行,且當資金從他國債券部位流出時也會推動期殖利率開始上行並對整體風險資產出現負面影響。

日本最大工會也在 3/15 宣布為勞方爭取到加薪近 5.3% 幅度創下 1991 年來最大漲幅,這也為 BOJ 取消負利率政策的劇本奠定良好的基礎。雖然諸多媒體討論著 BOJ 將可能在下禮拜3/19政策會議上同時取消負利率與 YCC 殖利率曲線控制,但筆者認為依照 BOJ 一貫做事的風格與效率此場景較可能發生在 Q2 當中,並同時配合美聯儲開始降息的步調以盡量僅少對於整體市場的衝擊。但依然保持較為保守的態度觀察近期整體風險資產的動向,並為近期除了美國經濟數據與貨幣政策外最值得關注的總體經濟事件之一。

學習討論群組

親愛的讀者,你可能在思考:「這些深入的分析方法和珍貴的資料分享,我要到哪裡去學習和看到?」

不必再四處尋找! 除了我們網站優質的內容外,也邀請想學習投資加密貨幣和加密貨幣的朋友加入我們「DA 交易者聯盟」VIP 群組,裡頭有許多熱心的交易者一同交流討論。

註冊完交易所後,點擊傳送門填寫表單吧!🔗 https://datatw.io/vip-dastudio/ 一旦通過審核,你將能加入這個加密貨幣最歡樂、優質的社群!

動動你的手指,跟著我們踏上精彩的投資學習之旅吧!

DA Capital —— 串連起現實與不可能。